Etter at Nordnet skrudde prisene på indeksfond i taket er det fristende å erstatte indeksfond med ETFer på en månedlig spareavtale. Hvilke ETFer kan du erstatte indeksfond med og er det verdt det kostnadsmessig?

Basert på Twitter virker listen lang over folk som har flyttet fra Nordnet etter lansering av ny prismodell. For småsparere som velger indeksfond for langsiktig sparing er det lett å skjønne hvorfor. KLP AksjeGlobal Mer Samfunnsansvar koster 0,18 prosent hos Sbanken og 0,40 prosent hos Nordnet. De billigste indeksfondene du får hos Nordnet er nå på 0,30 prosent. Det er Nordnets egne indeksfond som i tillegg er syntetiske fond (eksponeringen skjer gjennom derivater som betyr at de følger indeksen, men kjøper ingen aksjer og at du har motpartsrisiko mot JP Morgan).

Samtidig er det noe dritt å flytte aksjefond. Å flytte aksjesparekonto er en tidkrevende prosess. Å flytte investeringskonto er enda verre i og med at du må selge deg ut av alt før du overfører pengene (siden det ikke er du som er eier av fondene). I tillegg kan det hende du forvalter både IPS og pensjonskapitalbevis hos Nordnet.

Det er ikke gitt at du får samme fleksibilitet og muligheter hos en annen bank.

Så jeg tenkte: Hvorfor ikke bare bli værende hos Nordnet og tenke litt utenfor boksen ved å spare månedlig i ETFer siden det er kurtasjefritt? Det er tross alt en god spareavtale de fleste ønsker seg.

Hva er en ETF?

Fra Nordnet:

ETF står for Exchange Traded Funds eller børsnoterte fond på norsk. Fordelen med ETFer kontra ordinære fond er at ETFer ofte har lavere kostnader enn ordinære fond, samt at ETFer handles i realtid på børsen. Du vet dermed nøyaktig kjøp- og salgskurs, og du kan komme raskere inn og ut av ETFer enn vanlige fond.

Her er noen av ETFene du kan kjøpe på en spareavtale:

- iShares Core MSCI World er et globalt indeksfond med forvaltningsgebyr på 0,20 prosent.

- iShares Core S&P 500 følger S&P500-indeksen (som uansett er drøyt 60 prosent av verdensindeksen) og har et forvaltningsgebyr på 0,07 prosent.

- Lyxor NASDAQ 100 koster 0,30 prosent er i utgangspunktet grisebillig eksponering mot teknologisektoren sammenlignet med aktive fond.

- VanEck Vectors Video Gaming and Esports som koster 0,55 prosent.

Med det utvalget skal det ikke være noe problem å finne en sammensetning av fond som passer de aller fleste.

Men det er noen ulemper. Med ETFer kan du ikke lenger bare forholde deg til forvaltningsavgiften.

Fra Nordnet:

Ulempen med ETFer er at du må betale kurtasje (unntak: månedlig spareavtale i utvalgte ETFer) og valutavekslingsgebyr ved kjøp og salg.

ETFer har vært utelukket for mange fordi kurtasjen gjør det fryktelig dyrt å kjøpe regelmessig for små summer.

Min egen tommelfingerregel er at kostnaden for å kjøpe et fond eller en aksje må aldri overstige én prosent av totalbeløpet. Handler du en ETF for en tusenlapp vil kurtasjen alene utgjøre flere prosent av kjøpssummen.

Nordnet har allerede skrevet en del om ETFer i forbindelse med ny prismodell og har i innlegget Slik sparer du billigste med ETFer gitt tre eksempler på hvordan kjøp av ETFer kan sammenlignes med vanlige fond.

Det jeg ville vite var å se hva kostnadene over tid ville være for en månedlig spareavtale, men det har Nordnet glatt hoppet over.

Da må jeg regne på det selv. Er ETFer et reellt alternativ for de som ønsker å spare månedlig i indeksfond?

Hvor mye koster det å kjøpe en ETF månedlig gjennom spareavtale?

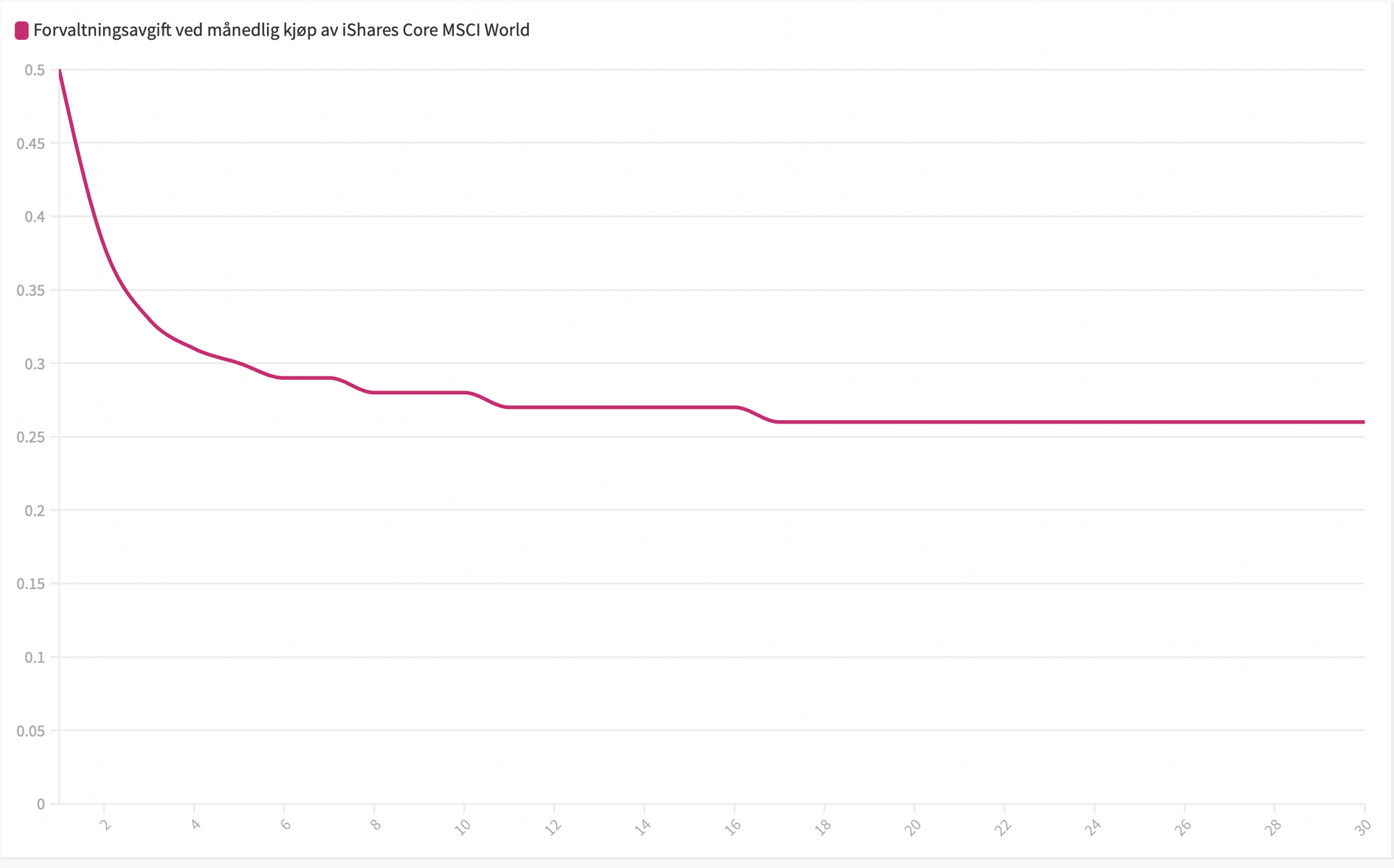

La oss ta iShares Core MSCI World som et første eksempel. Med et forvaltningsgebyr på 0,20 prosent koster det halvparten av KLP AksjeGlobal og to tredjedeler av Nordnets egne syntetiske indeksfond.

Med månedlig spareavtale er kurtasjen gratis, men du kommer ikke utenom transaksjonskostnader.

Det mest åpenbare er valutavekslingsgebyret som er 0,25 prosent.

Du har heller ingen kontroll over hvilken kurs du får kjøpt fondet til. I innlegget fra Nordnet jeg refererer til over bruker Nordnet 0,05 prosent i spread på toppen av valutavekslingsgebyret. Da gjør jeg det samme.

Premisset er følgende:

- Du sparer 1.000 kroner i måneden.

- Avkastning er konstant på 0 prosent så lenge du holder fondet.

- Forvaltningsgebyr 0,20 prosent.

- Valutavekslingsgebyr på 0,25 prosent som for enkelhets skyld belastes én gang i året. Det vil si 30 kroner i året.

- Spread på 0,05 prosent.

Det første året betaler du da naturligvis 0,50 prosent og jo lenger du holder fondet desto billigere blir det siden du betaler valutagebyret kun for det du kjøper for.

Det ser ikke så ille ut. Etter fem år er du nede på 0,30 prosent og etterhvert flater det ut på 0,26 prosent.

Men fondet skal selges igjen på et eller annet tidspunkt. Det gir nytt valutavekslingsgebyr på 0,25 prosent. I tillegg må du betale kurtasje når du skal selge fondet.

Premisset for salg er følgende:

- Kurtasjen er optimal for Nordnet som er 49 kroner inntil du må selge for mer 53.000 kroner. Da settes den til 99 kroner.

- Valutavekslingsgebyr på 0,25 prosent.

- Spread på 0,05 prosent.

Selger du etter første året betaler du 0,30 prosent pluss 49 kroner i kurtasje av 11.940 kroner. Eller totalt 85 kroner. Summen for kjøp og salg vil da være 145 kroner eller 1,21 prosent av totalt beløp!

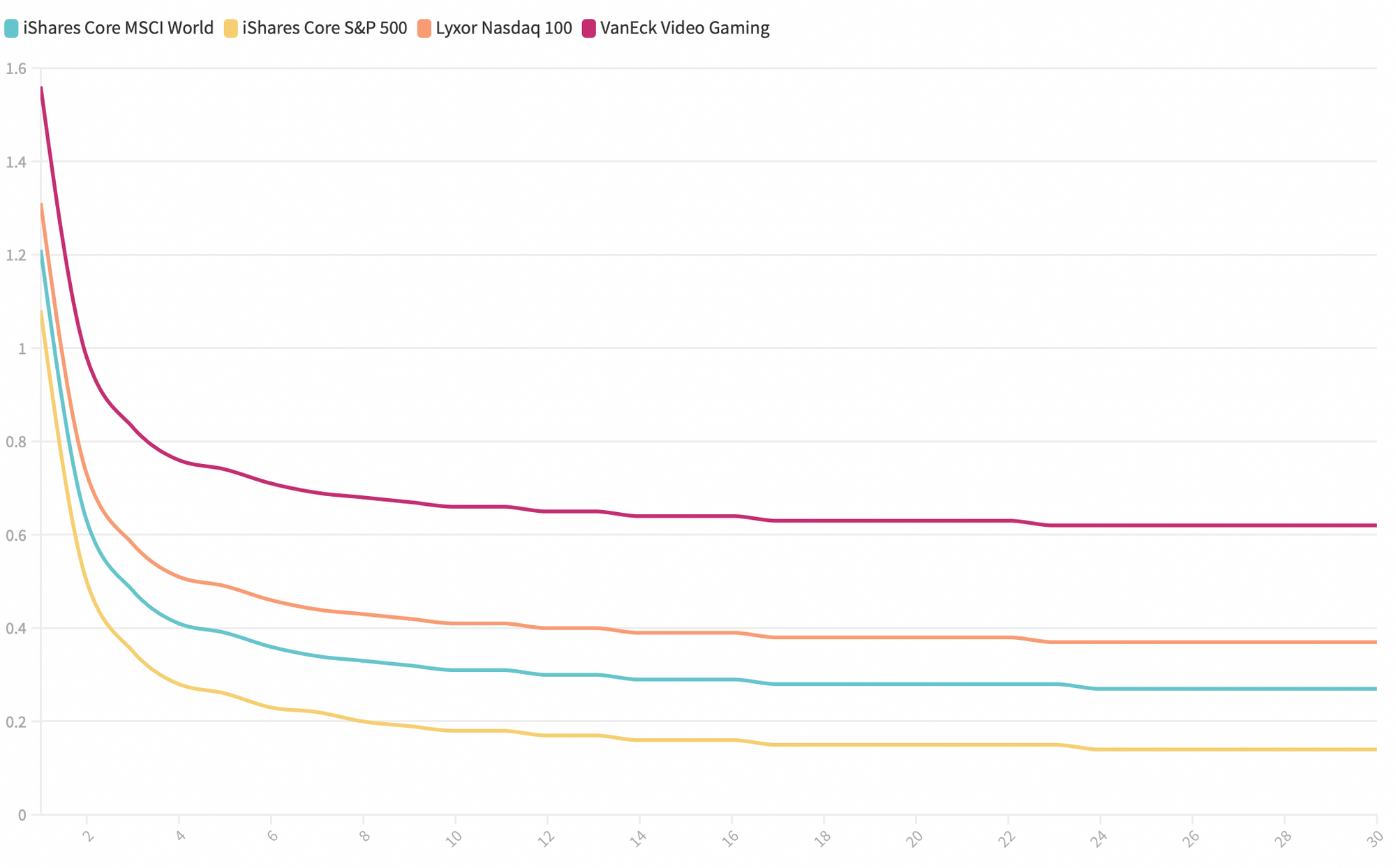

Hvis du tar med alle fondene ser det slik ut.

Når du inkluderer salgsavgiften må du spare i 11 år før iShares Core MSCI World, som i teorien koster 0,20 prosent, blir like billig som Nordnets syntetiske globale indeksfond. Og du kommer aldri ned på prisen til KLP-fondene.

Med andre ord gir det ikke mening med månedlig spareavtale i ETFer for å erstatte tradisjonelle indeksfond.

Lyxor Nasdaq 100 på sin side er allerede etter to år billigere (0,73 %) enn samtlige teknologifond som er tilgjengelig hvis vi ser bort fra andre ETFer.

Andre momenter du må vurdere

Foruten at det er dyrt med mindre sparingen skjer over svært lang tid er det et par andre ting du må vurdere:

- Det er en risiko for at Nordnet fjerner fondet fra listen over fond som er tilgjengelig for spareavtale. Det skjedde sist i september da Nordnet fjernet 15 ETFer. Jeg antar de ser an volumet når de vurderer hva som fjernes eller ikke, men det er i hvert fall noe å tenke på før du starter månedlig sparing i et nisjefond.

- Du tar en viss valutarisiko uten at jeg greier å kvantifisere den i dette innlegget. Skal du spare i mange år er ikke valuta noe å tenke på mener jeg.

- Skal du spare i globale indeksfond gjennom ETFer går du glipp av filtreringene av ESG-verstingene som norske forvaltere gjør.

På aksje- og fondskonto kan du gjøre sparingen billigere (med 0,075 prosent i valutavekslingsgebyr for kjøp og salg) siden du har valutakonto der. Men da går du glipp av skattefordelene du får med månedlig innskudd i aksjesparekonto.

Det finnes likevel grunner til å ha månedlig spareavtale med ETF

Er du kun ute etter indeksfond ser jeg ingen rasjonelle argumenter for å velge en månedlig spareavtale med ETF. Men det finnes brukstilfeller der en spareavtale gir mening.

- Du får eksponering du vil ha som du ellers ikke har mulighet til å få. Her er VanEck Video Gaming and Esports (ESP0) et perfekt eksempel på en ETF der månedlig spareavtale er en god idé.

- Du ønsker indeksfond mot Nasdaq 100. Det finnes ikke et vanlig norsk indeksfond mot teknologisektoren (sannsynligvis fordi aktive teknologifond er en melkeku).

- Du ønsker muligheten til å komme deg veldig raskt inn og ut av markedet.

Jeg har ingen ETFer på spareavtale nå og jeg kommer neppe til å ha det heller.

Logg inn for å kommentere