Skal du spare i aksjefond er kostnader noe av det første du bør se på. Gitt ti prosent årlig avkastning er en krone du betaler i forvaltning i dag 17 kroner du ikke har om 30 år.

Betaler du samme krone i forvaltning hvert år de neste 30 årene er det 180 kroner som du ikke har.

Hvor stor er forskjellen på å investere i de fem dyreste fondene sammenlignet med de fem billigste fondene over ti år?

De ulike kostnadene du har for aksjefond

Kostnader kan primært deles i fire:

- Forvaltningsavgift: Dette er den årlige kostnaden av å investere i et fond. Det beregnes i prosent av beløpet du har investert. I utgangspunktet tilfaller det forvalterne av aksjefondet, men kjøper du aksjefondet av en tredjepart mottar de en del av forvaltningsavgiften i returprovisjon.

- Tegningsavgift: Dette er en sum du betaler hver gang du kjøper andeler i et fond.

- Innløsningsavgift: Dette er et gebyr som du må betale når du selger aksjefondet.

- Resultatbasert avgift: Gitt at fondet får en viss avkastning i løpet av et år tar forvalterne en del av gevinsten. Dette kalles også suksesshonorar.

Som oftest slipper du unna med å kun betale forvaltningsavgift, men den kan være betydelig. Et indeksfond koster ned mot 0,2 prosent noe som utgjør 200 kroner i året hvis du har 100.000 kroner investert.

Velger du det dyreste fondet du får på markedet kan du fort ende opp med å betale ti ganger så mye i året.

For den prisen bør du forvente bedre avkastning enn et indeksfond, men det er som kjent ikke mange aktivt forvaltede aksjefond som leverer bedre avkastning enn indeksfond over tid.

Sammenligning mellom de dyreste og de billigste fondene over ti år

I en tenkt, og helt vilkårlig sammensatt, portefølje på 100.000 kroner fordeles pengene på følgende fem kategorier.

- 20 prosent i globale aksjefond.

- 20 prosent i emerging markets.

- 20 prosent i USA

- 20 prosent i Europa

- 20 prosent i Norge

Målet er å finne de dyreste fondene som er allment tilgjengelig for vanlige investorer. Disse skal sammenlignes med de billigste fondene.

For å gjøre det håndterbart bruker jeg avkastningen for de siste ti årene. Aksjefond har en anbefalt tidshorisont på fem til ti år noe som gjør at ti år bør være noenlunde representativt.

Aksjefondene henter jeg fra Finansportalens oversikt. Det ser ut som de tolker kostnadene basert på maksimal resultatbasert avgift, så fondene jeg velger er ikke nødvendigvis de som har vært dyrest de siste ti årene.

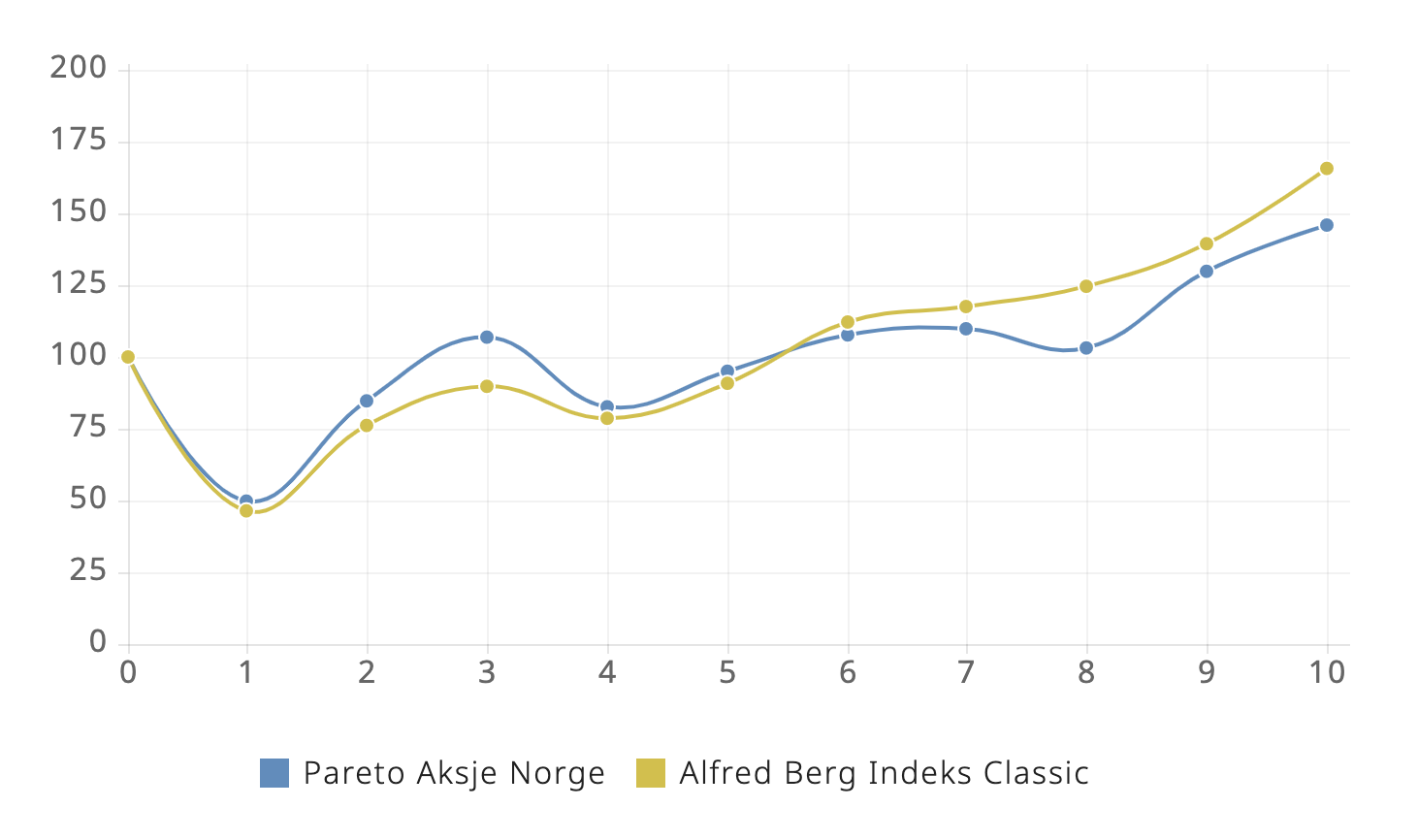

Aksjefond for Norge

Det dyreste fondet du kan velge er Pareto Aksje Norge som har maksimal forvaltningsavgift på tre prosent årlig.

Det billigste fondet med ti års historikk er Alfred Berg Indeks Classic med 0,19 prosent i årlig forvaltningsavgift.

Foruten de tre første årene så er det kun i 2016 at Pareto Aksje Norge slo indeksfondet, og den totale avkastningen var på 46 prosent mot indeksfondsets 66 prosent.

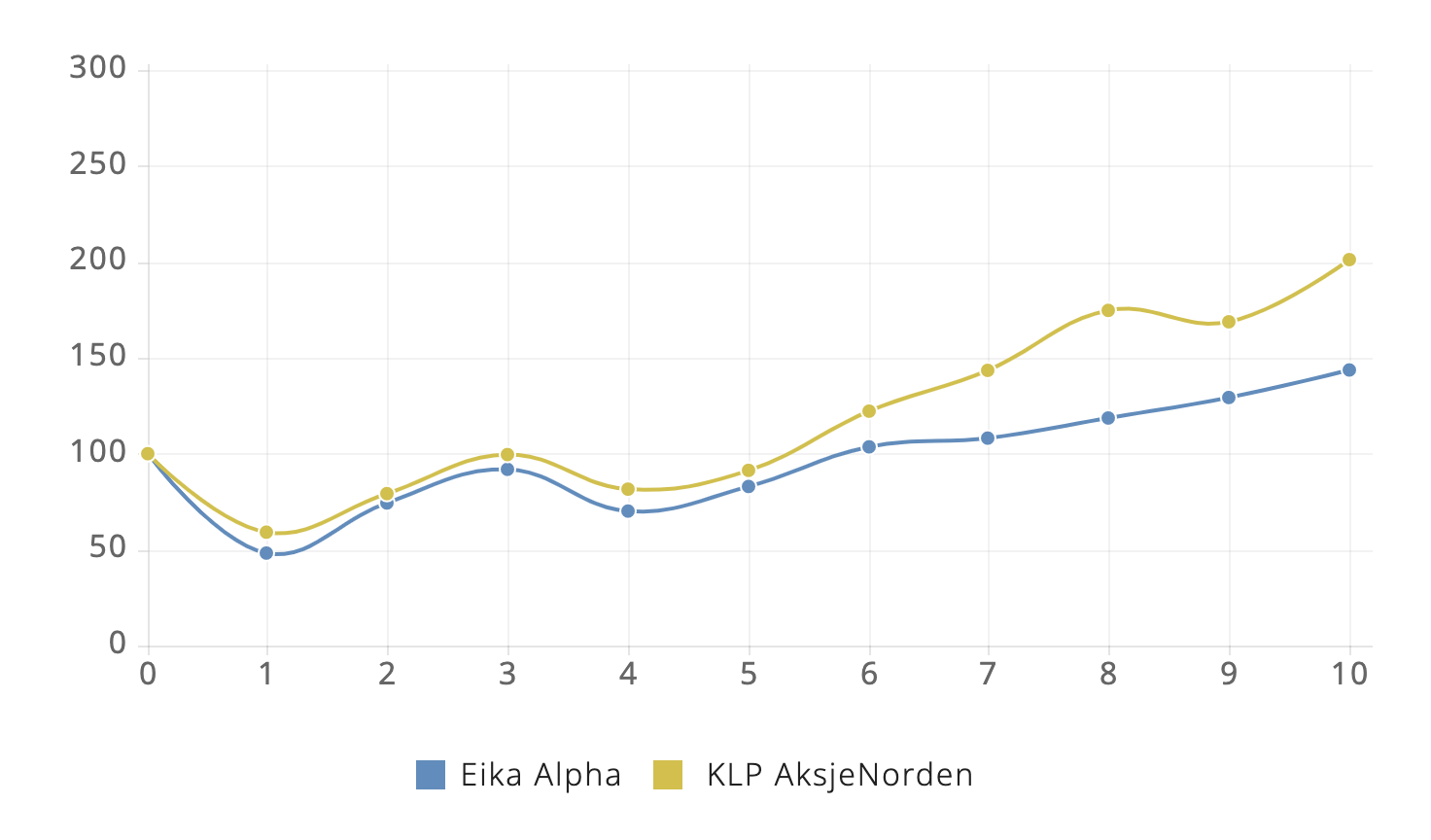

Aksjefond for Norden

Det dyreste fondet du kan velge er Eika Alpha. Maksimalt må du ut med 2,50 prosent i årlige kostnader for fondet som forvalter 261 millioner kroner.

Det billigste fondet er KLP AksjeNorden Indeks med 0,20 prosent.

Norden har det største gapet mellom billige og dyre fond. Hadde du satt pengene i KLP AksjeNorden ville du mer enn doblet investeringen, mens i Eika Alpha hadde du satt igjen med bare 43 prosent.

Eika Alphas investeringsstrategi sier de investerer primært i aksjer i nordiske selskaper, men som referanseindeks bruker de fondsindeksen til Oslo Børs (OSEFX). Morningstar kategoriserer de også i Norden, men et kjapt overblikk over de største posisjonene viser at fondet virker veldig vektet mot Norge.

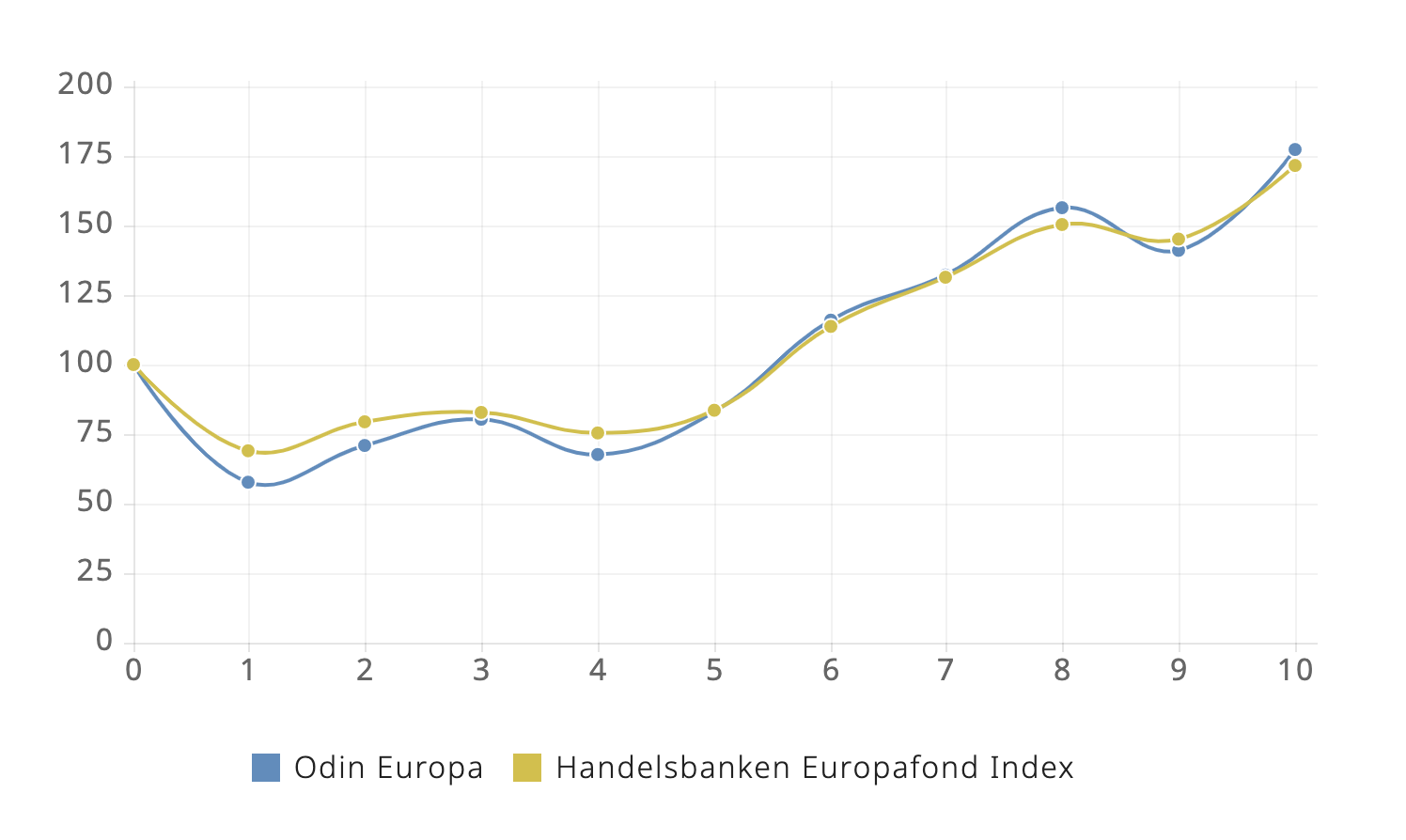

Aksjefond for Europa

Det dyreste fondet du kan velge er Odin Europa. Maksimalt må du ut med to prosent i årlige kostnader.

Alternativt kan du velge Handelsbanken Europafond Index med 0,20 prosent i årlige gebyrer.

Det kan se ut som at Odin Europa er ganske indeksnært når det marginalt slår indeksfondet, men den årlige avkastningen (spesielt i de tidlige årene) skiller seg betraktelig fra indeksfondet.

Men uansett har Odin Europa levert bedre resultater enn det billigste indeksfondet over de siste ti årene med 77 prosent mot indeksfondets 71 prosent.

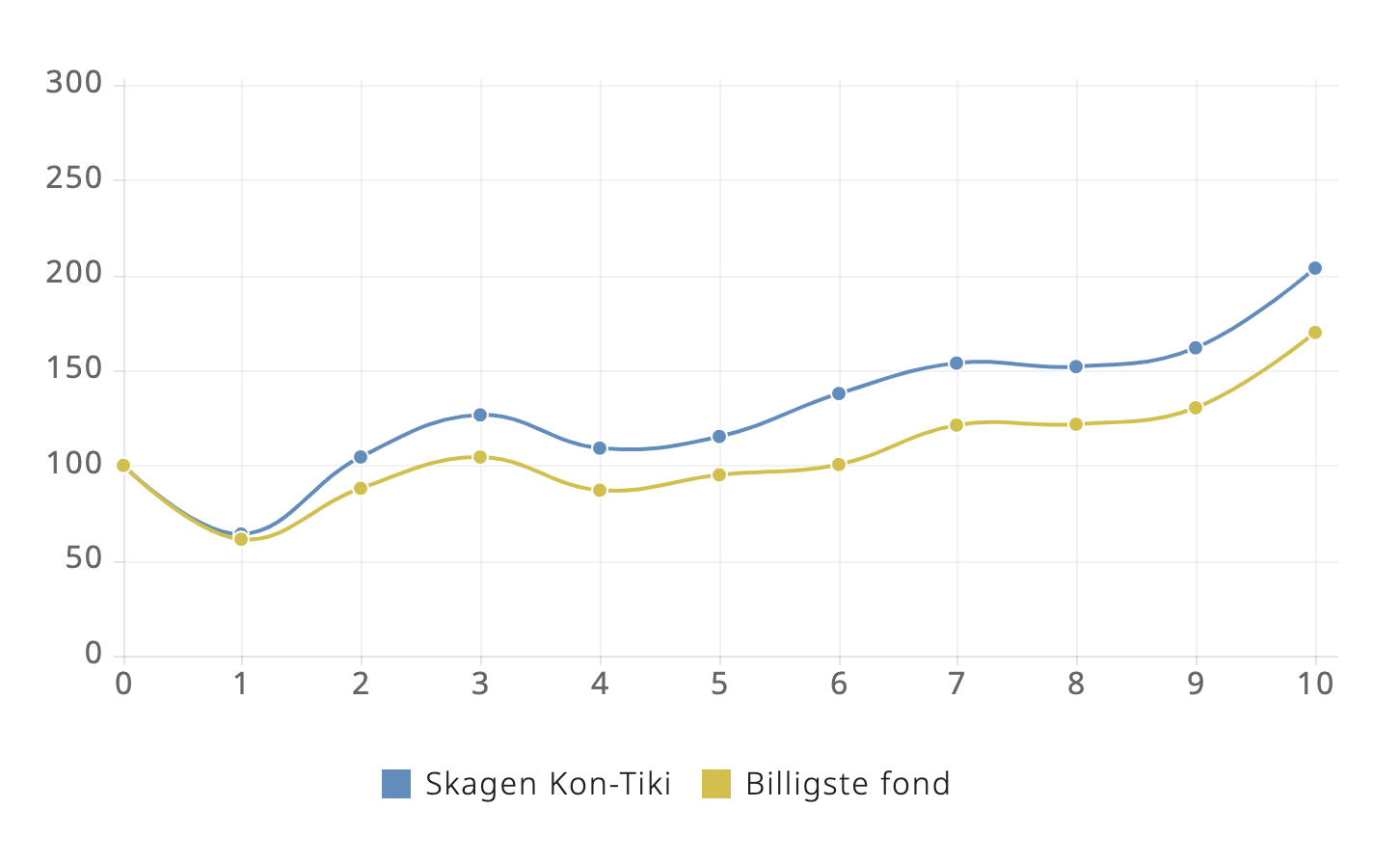

Aksjefond for Emerging Markets

Det dyreste fondet for fremvoksende markeder er Skagen Kon-Tiki.

Det er utfordrende å finne billige indeksfond for fremvoksende markeder med lang nok historikk. Så de billige fondene er delt i tre mellom Odin Emerging Markets D som er det billigste med historikk tilbake til 2008. Det har nå én prosent forvaltningsavgift. Handelsbanken MSCI Emrg Mrkts Index får perioden 2009 til 2011 med 0,60 prosent og så kommer KLP Aksje Fremvoksende Marked Indeks II med 0,30 prosent fra 2012 til i dag.

Skagen Kon-Tiki banker konkurrentene ned i støvlene. Det overrasker meg siden det har fått såpass mye negativ publisitet de siste årene. Det skyldes nok mer at de har undeprestert kraftig sammenlignet med globale aksjefond enn at de har gjort det dårligere enn tilsvarende aksjefond.

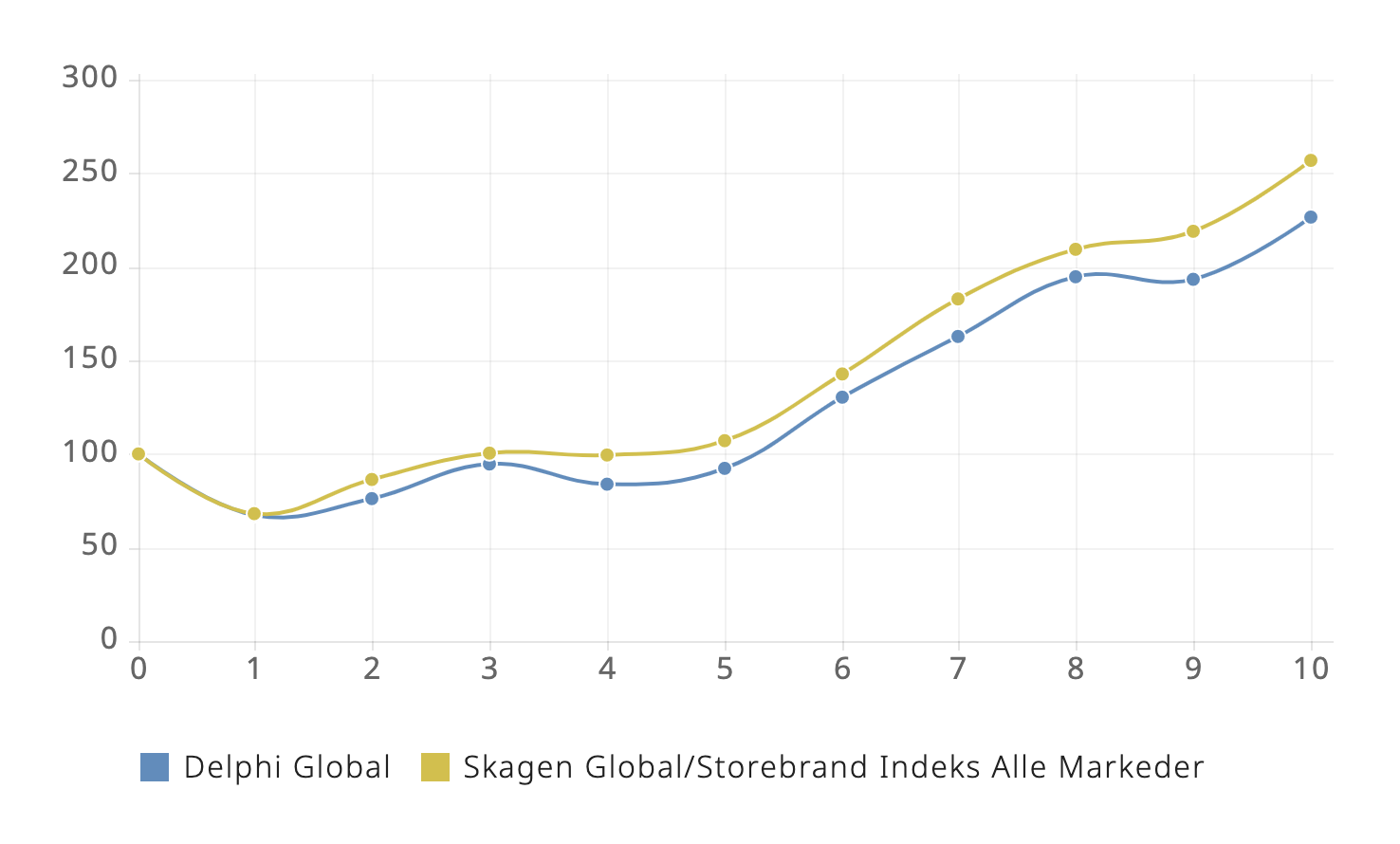

Globalt aksjefond

For globale aksjefond har jeg valgt Delphi Global til tross for at det har gjort det markant bedre enn Fram Global. Begge har to prosent i årlige kostnader, men Delphi trumfer Fram med 50 ganger større forvaltningskapital.

For globalt er det også utfordrende å finne billige fond tilbake i tid. Derfor har Skagen Global med én prosent i kostnader fått æren av å ta 2008 til 2010, mens Storebrand Indeks Alle Markeder får resten med 0,3 prosent. Det finnes billigere indeksfond som er globale, men de fondene er enten fond i fond, faktorfond eller har for kort historikk.

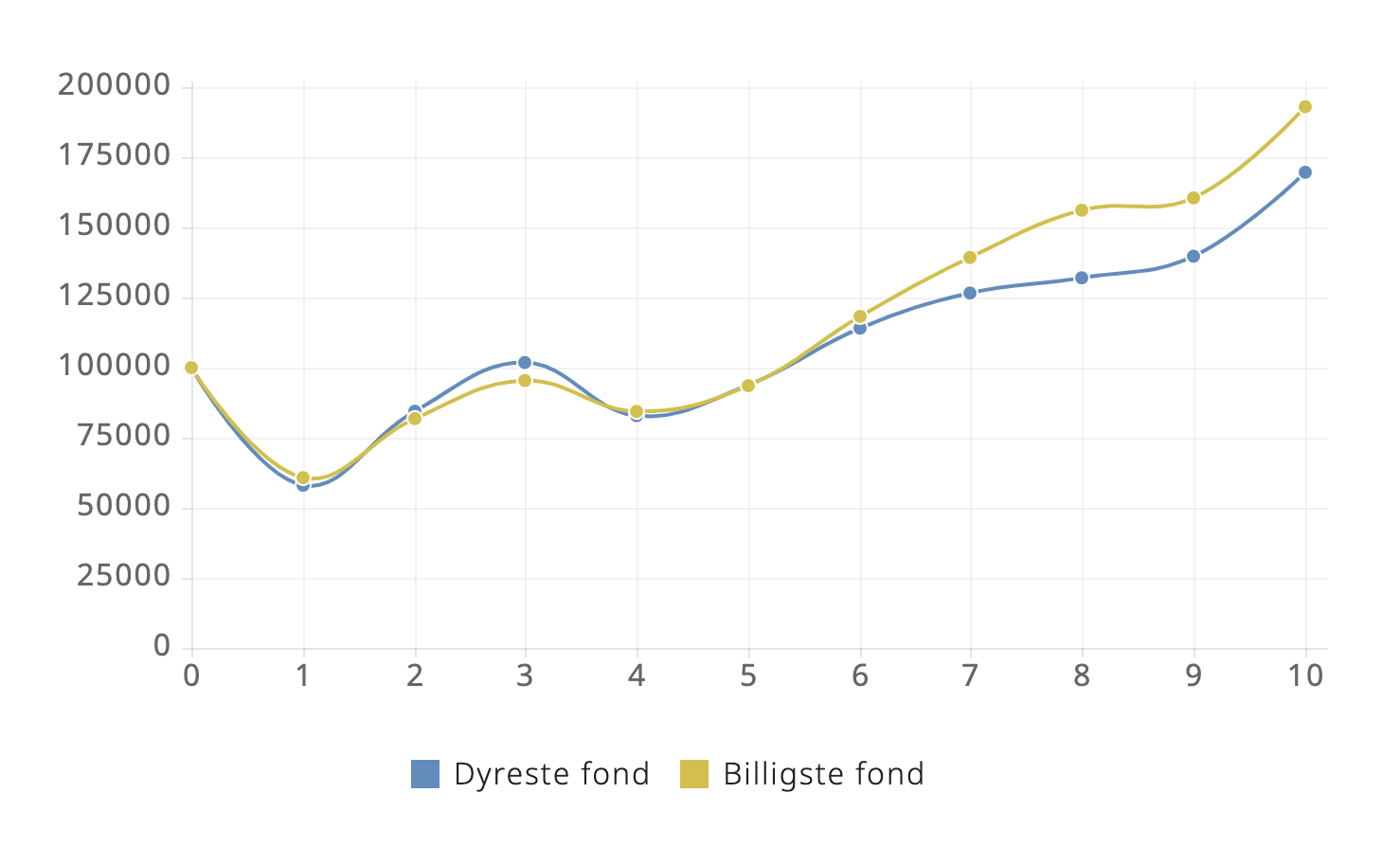

Hele porteføljen

Hvor stor er forskjellen når vi kombinerer alle aksjefondene?

Forskjellen over ti år er i drøyt 23.000 kroner. Eller avkastning på 93.030 kroner mot 69.632 kroner. Drøyt 33 prosent høyere avkastning på å velge de billigste fondene.

En slags konklusjon

Jeg er ikke spesielt overrasket over resultatet, men du bør være forsiktig med å trekke konklusjoner utover at noen aksjefond ikke har levert det investorene har betalt for.

I to av fem kategorier gjorde det aktivt forvaltede fondet bedre enn det billigste alternativet.

Men i praksis er ikke dette noe annet enn en sammenligning jeg fikk lyst til å gjøre.

I tillegg er det mange forutsetninger for innlegget som helt sikkert ikke stemmer. En forutsetning er at prisen du betaler i 2018 tilsvarte prisen du betalte i 2009. Det kan forsåvidt gå begge veier. Prisen på aktivt forvaltede fond har gått ned på de siste årene på grunn av presset fra billige indeksfond.

I tillegg har jeg tatt det billigste aksjefondet med lang nok historikk. Det kan være at de siste årene har dukket opp billige indeksfond med kostnader som er marginalt billigere enn fondene jeg har valgt.

Fem tips for å unngå for dyre fond

Skal du ta noe med deg fra dette innlegget er det at du må ta en nærmere titt på kostnader. Mange sliter med å forstå prisingen av aksjefond, men du kan i det minste gjøre følgende:

- Sjekk hvilke aksjefond du har og hvor mye de koster. Det kan hende at du betaler mye mer enn du tror (men det kan også hende at du får det du betaler for).

- Kjøper du aksjefond gjennom en tredjepart mottar den parten returprovisjon (en del av forvaltningsavgiften). Det kan medføre at du blir anbefalt aksjefond som er dyrere enn nødvendig.

- Unngå aksjefond med resultatbasert avgift. Ofte er det komplisert å regne ut hvordan avgiften slår ut for din del. Det er en god måte å gjøre forvalterne rike på i de årene de faktisk knuser børsen, og få aksjefond gir deg rabatt i dårlige år. Jeg styrer glatt unna disse fondene.

- Tegnings- og innløsningsavgift kan du stort sett slippe unna så fremt det er normale aksjefond eller du handler hos for eksempel Nordnet og Sbanken.

- Ikke stol på at banken tenker på hva som er best for deg. Mange banker har fremdeles ikke indeksfond. Men dyre fond og gebyrer har de nok av.

Logg inn for å kommentere