Hvor mye må du spare i måneden for å bli millionær på fem år? Hvor lang tid tar det hvis du sparer en tusenlapp i måneden? Hva er prisen av et nulloppgjør? Hvordan kan du øke pensjonen din?

Her er åtte grafer som kan gjøre deg rik så lenge du forstår dem tidlig nok.

Alle er sentrale for hvordan du bygger formuen din.

Grafene følger en rød tråd. Den kommer jeg tilbake til, men kanskje du gjetter hva jeg skal frem til?

1. Begynn sparingen tidlig

Du har ikke tid å miste hvis du skal bygge formue. Begynn så tidlig som mulig.

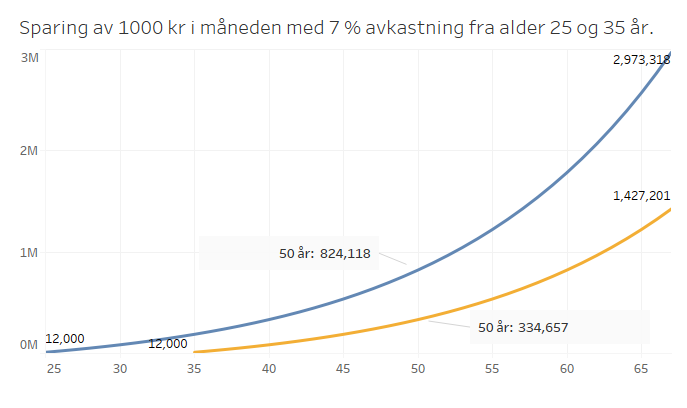

Sparer (og investerer) du 1.000 kroner hver måned fra du er 25 år gammel vil du sitte igjen med over dobbelt så mye som den som begynner ti år senere.

Forskjellen på halvannen million kroner er ti års tjuvstart og kun 120.000 kroner i innskudd.

Faktisk vil du ha større formue som 65-åring hvis du sparer 1.000 kroner i måneden i ti år fra du er 25 år til du er 35 år enn dersom du starter som 35-åring og sparer en tusenlapp i måneden til du er 65.

2. Ikke vær (for) lojal mot banken din

Er det lenge siden du byttet bank eller spurte om lavere rente? Jeg ba om lavere rente på boliglånet for noen uker siden, og med negativt svar kommer jeg til å bytte bank. For jeg skylder ikke banken noe som helst (annet enn penger).

Jeg ble totalkunde av Danske Bank da jeg kjøpte bolig fordi de hadde den laveste boliglånsrenten på markedet. Og, siden boliglånet er den eneste grunnen til at jeg er kunde der ser jeg ingen grunn til å bli værende når de øker renta og jeg får billigere lån i en annen bank.

Det blir ikke mer enn noen hundrelapper i måneden, men over 25 år blir det gode penger av det. Når jeg i tillegg får en bedre bankhverdag er det ingen tvil.

Jeg går vekk fra totalkundekonseptet og velger boliglån der det er billigst (Boligkreditt), den beste nettbanken til daglig bruk (Skandiabanken), og bufferkonto der jeg får en av markedets beste renter.

Er du totalkunde uten spesielle fordeler bør du sjekke Finansportalen for å se om du kan få billigere boliglån.

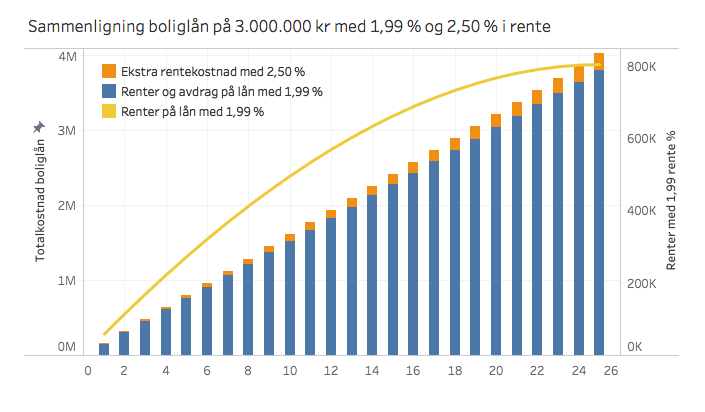

Har du et relativt normalt lån i dag med 2,50 prosent rente taper du potensielt hundretusener av kroner sammenlignet med de billigste boliglånene.

Over 25 år er forskjellen 222.500 kroner i renter med et lån på tre millioner kroner. Det er definisjonen på penger rett ut av vinduet.

3. Spar rentekostnader ved å betale ekstra på boliglånet

Med dagens renteklima har du romsligere økonomi enn hvis rentene var på normalt nivå. Pengene du sparer kan godt brukes til å betale ned ekstra på boligen.

Norges Bank endret nylig sine estimater for når neste renteheving kommer. Det virker ikke som at vi kan forvente oss lavere boliglånsrenter de neste årene. Kanskje vi har nådd bunnen?

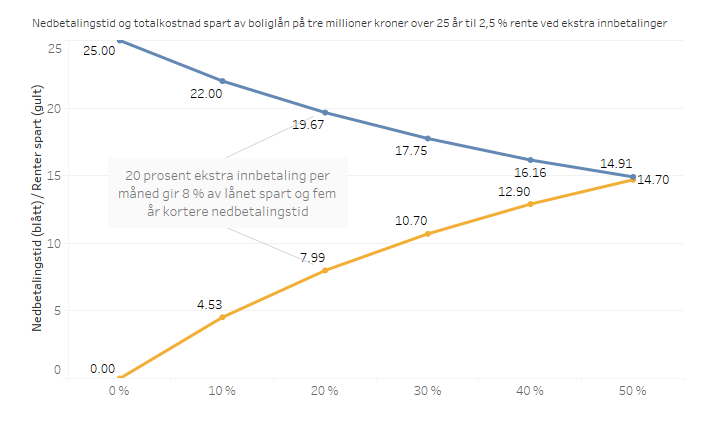

Jeg skal spare åtte prosent av boliglånet ved å betale ned ekstra på boliglånet.

Det er aldri feil å betale ned gjeld selv om du potensielt får bedre avkastning andre steder. Men, vurder gjeldsgraden din og hvor mye du har til overs etter annen sparing og faste kostnader.

4. Nulloppgjør koster deg dyrt

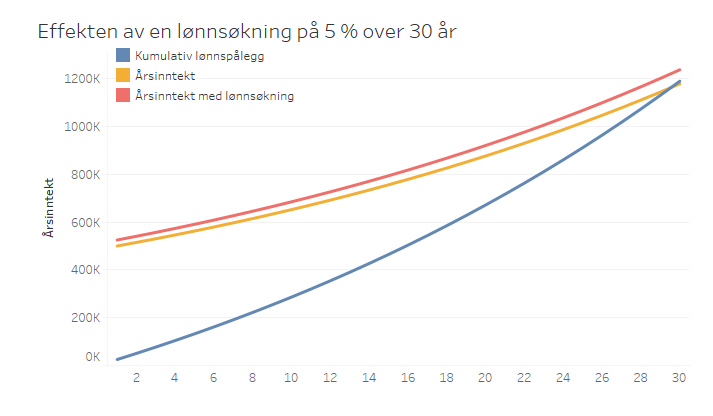

Du får mindre betalt enn din kollega til tross for at du har lik utdanning og gjør en minst like god jobb. Hva gjør du?

Det kan være at du sitter i en god forhandlingsposisjon. Det er dyrt å erstatte arbeidskraft. Det er gratis å spørre om lønnsøkning.

Alternativt kan du bli rammet av et nulloppgjør mens andre får en normal lønnsøkning. Fordi det ikke var nok penger til alle.

Jeg har hatt nulloppgjør. Tidene i Norge var gode, men dette var rett etter finanskrisen. Globalt gikk det ikke så bra og jeg jobbet i et internasjonalt selskap.

Kort sagt var jeg ikke fornøyd med lønna og etter fem minutter på telefonen fikk jeg en lønnsøkning på åtte prosent. For pengene var der, men de var i utgangspunktet ikke dedikert til lønnsoppgjøret.

5. Aksjesparing knuser bankinnskudd

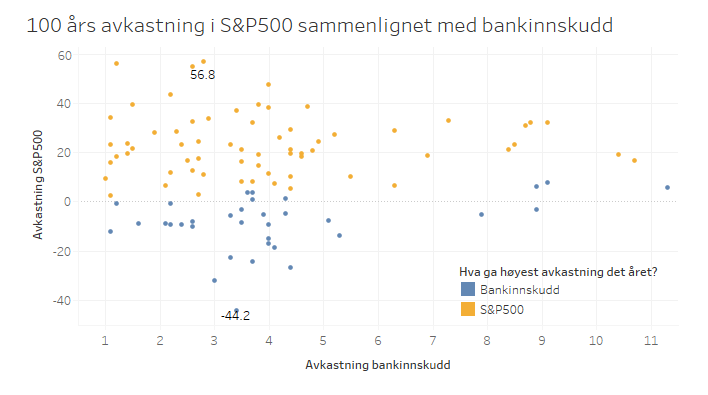

Det er ikke overraskende at det lønner seg å putte penger i aksjer kontra banken. Jeg har hentet 100 år med data for å sammenligne norske innskuddsrenter i banken og avkastningen på S&P500.

Det er epler og pærer, men samtidig er det norske innskuddsrenter som er interessante og S&P500 som jeg har funnet data med lengst historikk på.

De aller fleste årene har børsen gitt høyere avkastning, i hele 37 av 100 år hadde S&P500 avkastning over 20 prosent.

Fem år hadde avkastning lavere enn -20 prosent.

Bankinnskuddene ligger stort sett mellom to og fem prosent og kun 11 år hadde høyere innskuddsrente enn åtte prosent.

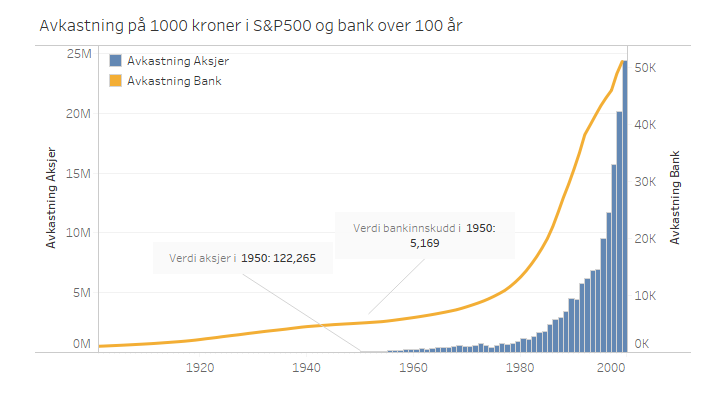

6. 100 år i bank og aksjer

Hvor mye hadde du sittet igjen med i år 2000 hvis du satte 1000 kroner i banken i Norge i 1900? Omtrent to promille av aksjesparingen.

Ingen av oss vil ha luksusen av å spare i aksjer i 100 år, men hvis vi skal planlegge for fremtidige generasjoner kan dette være en baktanke.

Det blir mer et teoretisk eksperiment. I tillegg viser grafen gjennomsnittlig avkastning og ikke faktisk annualisert avkastning. Dobler du pengene dine en dag (100 %) og taper halvparten den andre dagen (-50 %) har du i gjennomsnitt tjent 25 %. I praksis er du i null. Annualisert blir avkastningen noe lavere. Poenget er likevel gjeldende.

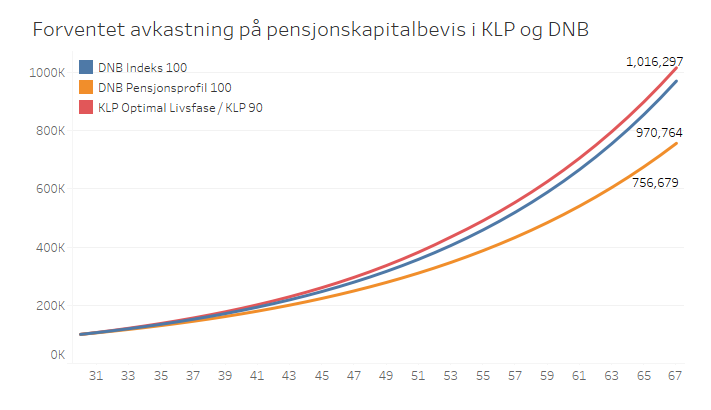

7. Tjen hundretusener på riktig forvaltning av pensjonskapitalbevis

Har du byttet jobb i det private har du et pensjonskapitalbevis stående hos pensjonsforvalteren til din tidligere arbeidsgiver.

Det er dine sparepenger, og det er din oppgave å forvalte de riktig. Du kan enkelt flytte pensjonskapitalbeviset.

På få minutter kan du øke pensjonen med hundretusener.

Grafen sammenligner KLP og DNB. KLP har Optimal Livsfase (100 prosent aksjer frem til 53 år) og deretter KLP 90 med 90 prosent aksjer. KLP har ingen administrasjonsgebyr og 0,4 prosent årlig forvaltningsgebyr.

DNB har pensjonsprofilen Indeks 100 som er indeksfond der årlig administrasjonsgebyr er én prosent av sparesaldo, men ikke mer enn 400 kroner. Forvaltningsgebyr er 0,5 prosent.

I tillegg har DNB pensjonsprofiler med aktiv forvaltning. Pensjonsprofil 100 har 1,2 prosent i forvaltningsgebyr og samme administrasjosgebyr som Indeks 100.

DNB er på ingen måte klassens versting. De er faktisk ganske gjennomsnittlige for pensjonsforvaltere, men det er supert at de tilbyr et indeksalternativ.

Avkastningen har jeg satt til sju prosent årlig, med (6,65 prosent årlig etter 53 år for KLP som er sju prosent for aksjer og halvparten for de resterende 10 prosent som ikke er i aksjer).

I tillegg forutsetter jeg at DNB Pensjonsprofil 100 og indeksfondene leverer lik avkastning.

Startkapitalen er satt til 100.000 kroner. Hadde det vært 40.000 kroner hadde KLP kommet enda bedre ut av regnestykket på grunn av administrasjonsgebyrene.

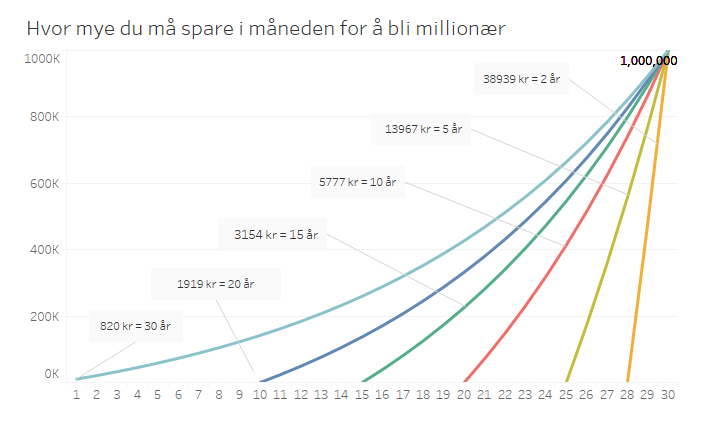

8. Hvordan bli millionær

Du drømmer kanskje om å bli millionær. Du er ikke alene, men mange tror at Lotto er eneste mulighet.

Det er helt feil.

Så lenge du sparer, og investerer, så blir du millionær til slutt. Det tar bare litt tid.

Denne grafen viser hvor raskt du kan nå det målet ved å spare, og investere, penger.

Har du drøyt 5.000 kroner til overs i måneden så er det gode muligheter for at du er millionær om ti år. Og, er du i tillegg i 30-årene så vil du være millionær før fylte 50. Da er du langt, langt foran de fleste.

Hva er felles for alle disse grafene?

Rentes rente.

Rentes rente er en faktor i alle økonomiske avgjørelser du tar. For alle valg du gjør i dag påvirker økonomien din i fremtiden. Det gjelder for:

- Boliglån

- Sparing

- Investering

- Inntekt

- Pensjon

Alt handler om rentes rente.

Det er et tema som det er blitt skrevet opp og ned om i alle norske og utenlandske økonomiblogger.

Så jeg skal ikke skrive for mye om det.

Men, effekten er tydelig. I sum kommer du til å spare enormt med penger hvis du alltid står på kravene for å få billigere lån, betaler kredittkortet i tide, sparer godt og investerer det du kan.

Kilder

Det er par kilder jeg har brukt som bør nevnes:

- 100 år med statistikk over bankinnskudd: http://www.norges-bank.no/globalassets/upload/import/publikasjoner/penger_og_kreditt/2000-04/holter.pdf

- 100 år med statistikk over avkastningen på S&P500: http://www.moneychimp.com/features/market_cagr.htm

- Kalkulator for prisen og renter på boliglån: https://skandiabanken.no/lan/kalkulatorer/boliglanskalkulator/

- Pensjon: https://www.finansportalen.no/pensjon/gebyrsjekken-pensjonskapitalbevis/

Avkastning: Jeg har brukt regnet sju prosent avkastning i gjennomsnitt på alle grafer.

Logg inn for å kommentere